「iPadに保険って必要なのかな?」と悩んでこの記事にたどり着いたあなたへ。

iPadは決して安い買い物ではないため、故障やトラブルが起きると大きな出費になりますよね。

私も同じ悩みを持っていた経験があるので、その時に考えたことをシェアし、皆さんが自分に合った判断をできるようお手伝いできたらと思っています。

この記事では、iPadに保険が本当に必要かどうかを解説し、あなたが簡単に判断できる方法をご紹介します。

iPad保険の必要性を理解するための考え方

iPadの保険は、主に予測できない故障や盗難などに備えるものです。

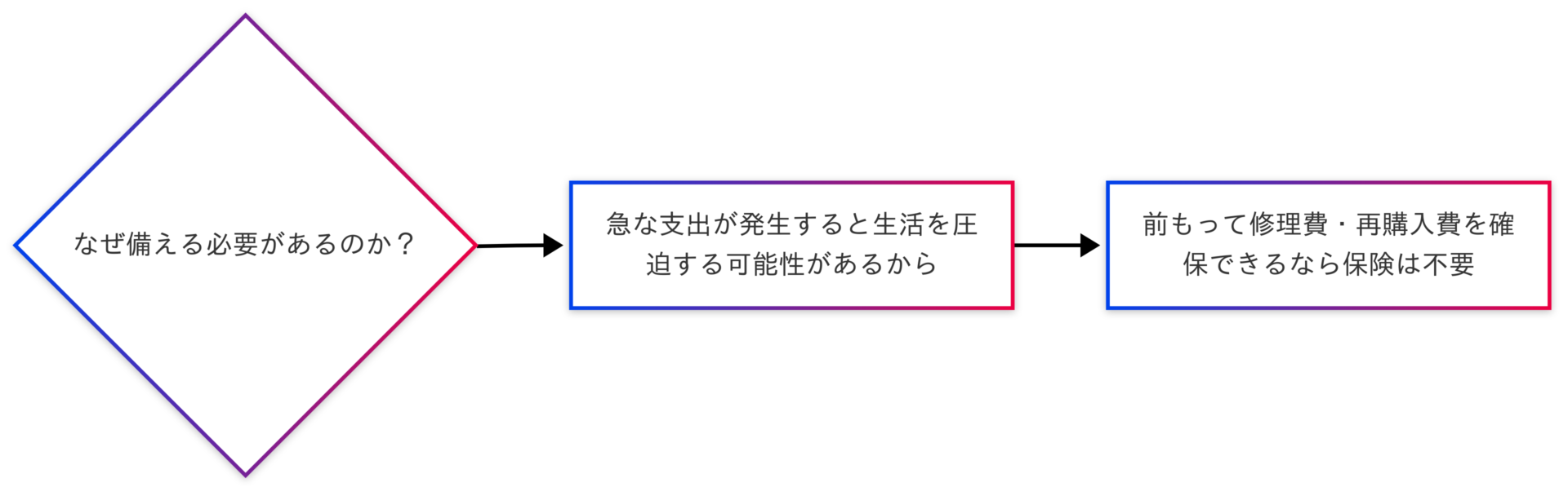

では、なぜ備える必要があるのか?

それは「急な支出が発生すると生活を圧迫する可能性があるから」です。

つまり、もしiPadが故障してもその費用が生活に大きな影響を与えないと確信できるのであれば、保険に加入する必要はないということになります。

もし今すぐに修理引当金を準備できないのであれば、保険に加入し準備のための時間を稼ぐことが視野に入ります。

この結論に至ると、次のような疑問が浮かび上がります。

このような疑問に対する答えをご紹介することが、この記事の目的です。

保険の必要性に影響を与える要因を表を使って整理する

iPadの保険の必要性に影響を与える要因は実に多く、さまざまな視点から考慮する必要があります。

そこで、保険が「必要」と感じる要因と「不要」と感じる要因を2つの軸に分けて整理してみましょう。

【表1】必要性を高める要因 / 低下させる要因 マトリクス

| 必要性を高める要因 | 必要性を低下させる要因 | |

|---|---|---|

| iPad側の要因 | ・本体が高価 ・修理費用が高い ・新品 | ・中古 |

| 購入者・周囲の要因 | ・大学生や専門学生、新社会人、浪費癖があり貯金が少ない ・不安傾向が強い ・よく落とす ・外出時に持ち歩く ・使用頻度が高い | ・もしもの時、周囲から助けを借りやすい ・高収入 ・計画的 ・慎重な性格 ・使用頻度が低い |

このあとは、お金の計算をメインにやっていきます。そのため、この表ではお金以外の要因を多く盛り込むようにすると良いでしょう。

引当金の設定額

※ ここから先の計算は、スプレッドシートを用いると便利です。まずは理論を理解してみましょう。

ここで、引当金について説明します。

引当金とは

将来発生しうる出費に備えて、あらかじめ準備しておく費用の見積額のこと。また、その費用の充当に使うお金。

iPadについては、次の2つの視点があります。

【表2】引当金の種類

| 引当金の種類 | 説明 | 利用ケース |

|---|---|---|

| 修理引当金 | 予め準備したiPadの修理にかかる費用 | 保険に加入するかの判断 |

| 再購入引当金 | 予め準備したiPadの再購入にかかる費用 | 保険を解約するかの判断 |

なぜ『修理引当金』が保険に加入するかの判断に関わるかというと、古くなったデバイスは修理するより再購入する方が安上がりとなる場合があるからです。

詳しくは後述しますが、現時点で保険に入るかの判断においては、修理費用の調査が必須であるということを理解していただければOKです。

今すぐに引当金を準備できるかを判断するには?

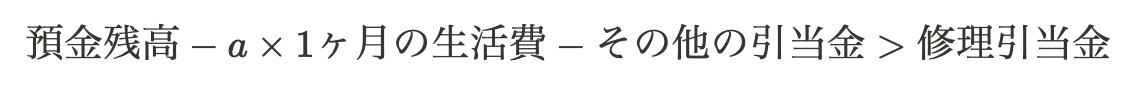

次の式を利用して判定します。

| 預金残高 | 銀行の預金残高 |

| a | 緊急時のために備えておくお金を、生活費をベースに決めるための係数 |

| 1ヶ月の生活費 | 食費、水道光熱費、通信費、家賃など生活する上で必要な費用 |

| その他の引当金 | 学費引当金、クレジット未払金などを含む |

aは皆さんの直感にしたがって設定して頂きます。

およそ3〜6ヶ月分と設定される方が多いようです。リスクをあまり気にしない方は3、標準的には6、不安傾向の強い方は12を設定すると良いでしょう。

aの値を大きく設定するほど、緊急時のために最低限残しておくお金が多くなります。

【例1】預金残高 50万円、1ヶ月の生活費12万円、iPadの修理費6万円とする。

(1)a = 3のとき、500,000 – 3 × 120,000 = 140,000 > 60,000 となるので、修理引当金を繰入可能

(2)a = 4のとき、500,000 – 4 × 120,000 = 20,000 < 60,000 となるので、修理引当金を繰入不可能

このように少しaを変えるだけでも結果は変化します。

そのため、aは最初に決めた値から変えない方が一貫した意思決定が可能になります。

修理引当金を準備できる場合

修理引当金を準備できるとなった場合、今度は修理するより再購入した方が安上がりとなるまでに、再購入引当金を準備できるか判定する必要があります。

目安は2年です。

【参考】約2年で修理するより再購入した方が安上がりとなる例

購入原価を12万円、修理費6万円、耐用年数4年、残存価額10%(定額法)と仮定する。

経年劣化によるiPadの価値の低下を、費用として考えると

経年劣化 = 120,000 × 0.9 ÷ 4 × 経過年数

修理費 + 経年劣化 = 60,000 + 27,000 × 経過年数

となる。

ここで、修理費 + 経年劣化 が、購入原価の12万円より大きくなる最小の経過年数を求める。

60,000 + 27,000 × 経過年数 > 120,000

これを解くと、経過年数 > 2.22… となる。

したがって、2.22年(約27ヶ月)経過した場合、修理するより再購入した方が安上がりである。

なお、この結果は経年劣化の計算方法を変えることで変化します。

※ 他の計算方法には、定率法などがある

【例2】再購入費12万円、修理費6万円のとき、毎月の引当金繰入額を求める。

再購入費 120,000 – 修理費 60,000 = 60,000

2年間で残り60,000円を繰り入れるため、1ヶ月あたりの繰入額は

60,000 ÷ 24 =2,500

であるので、2,500円となる。

ここで求めた月あたりの引当金繰入額を繰入必要額として『将来の必要性を判断するには?』にお進みください。

将来の必要性を判断するには?

保険は、不測の事態に備えるためのものです。

しかし、理想を言うなら、保険に頼らず自分の資金でリスクマネジメントできた方が経済的です。

そのため、『保険を必要とする期間を最小限に抑える』ことが重要になります。

リスクマネジメントできているとは?

故障・盗難に備えて、それが起きたとき直ぐに対処できるお金(引当金)が準備されている状態

では、iPadの保険を解約する上で、リスクマネジメント出来ているとはどういう状態なのでしょうか?

【表3】リスクに備える程度

| ライン | 必要な引当金の目安 | リスクマネジメント上の評価 | 費用対効果の評価 |

|---|---|---|---|

| 最低ライン | 修理引当金が準備できている | 修理可能なリスクにしか対応できず、盗難や全損には不十分であり非推奨。 | 修理費用は比較的少額で貯めるのが容易だが、盗難・全損時に高額負担が発生する可能性がある。 |

| 十分に解約を考えて良いライン | 再購入引当金が準備できている | 保険の役割をほぼカバーできる。 | 修理と全損の両方に対応可能で、保険に頼る必要が少ない。 |

| もはや保険が不要なライン | 再購入引当金に加えて、再購入したデバイスの修理費まで準備できている | 完全な自己完結が可能 | 資金の使いすぎに注意。 iPadの寿命やモデル変更を考慮すると、過剰な貯蓄になる可能性があるため、他の用途への転用も検討すべき。 |

この表を参考にどこをラインとするか決め、貯めるのにどのくらいの期間が必要になるのか考えてみましょう。

備えの十分さと、積み立ての難易度を考慮すると、『再購入引当金が準備できた段階で解約する』のが最もバランスが良いと言えるでしょう。

可処分所得の計算

まず、必要になるのは可処分所得です。

可処分所得 = 収入 – 税金 – 社会保険料等

会社やバイト先から給料明細をもらっている場合、所得税や社会保険料が源泉徴収されているため、手取り額とほぼ同じになります。

ただし、住民税が翌年から引かれるケースなど、収入の増減によって変わる場合がある点には注意しましょう。

ここからさらに、生活費や固定支出(家賃、光熱費、通信費、食費、サブスク料金など)を差し引くと、毎月引当金に回せる最大額(繰入可能最大額)が求められます。

繰入可能最大額 = 可処分所得 – 生活費 – 固定支出

繰入必要額の計算

iPadの耐用年数は4年と考えます。これは以下の点を考慮したものです。

※ 法定耐用年数は法人・個人事業主の会計処理で用いる基準ですが、参考値として採用しています。

以上のことから、4年以内に再購入引当金を準備するのが現実的な目安になります。

そこで、毎月積み立てるべき最低額(月間繰入必要額)を次の計算式で求めます。

月間繰入必要額 = 繰入必要額 ÷ 48(ヶ月)

繰入必要額: 【表3】を参考に設定した引当金の額

月間繰入必要額が『最低限、毎月積み立てるべき金額』になります。そして、

月間繰入必要額 < 繰入額 < 繰入可能最大額

を満たすように繰入額を設定します。

保険の予算を見積もる

保険を契約する際には「保険料を無理なく支払えるか?」という視点が重要です。

そのために、保険料の予算を次の式で計算します。

予算 = 繰入可能最大額 – 繰入額

まとめ

本記事では

についてご紹介しました。

コメント

Somebody necessarily lend a hand to make severely articles I would state. This is the very first time I frequented your web page and so far? I amazed with the analysis you made to create this actual put up extraordinary. Magnificent process!